ทองคำทำ ATH ก่อน FOMC จะมีแรงเขย่าหนัก หรือเบรกขึ้นตรงๆ?

🧭 ภาพรวมมหภาค

Donald Trump ยังคงจุดยืนแข็งกร้าว เพิ่มการปรากฏตัวทางทหารในตะวันออกกลาง → ความเสี่ยงภูมิรัฐศาสตร์ยังอยู่ในระดับสูง

โฟกัสหลักคืนนี้: Federal Reserve

แรงกดดันทางการเมือง และคำถามเรื่องความเป็นอิสระของเฟด

ดัชนี DXY อ่อนค่าต่อเนื่อง ทดสอบโซนแนวรับประวัติศาสตร์ (ปี 2020–2022) → หนุนราคาทองคำ

👉 สรุป: ภูมิรัฐศาสตร์ + USD อ่อนค่า กำหนดทิศทางขาขึ้น แต่ เฟดเป็นตัวกำหนดความผันผวนระยะสั้น

📊 กรอบอินทราเดย์ที่ควรจับตา

กรอบบน: 5,280 – 5,305

กรอบล่าง: 5,190 – 5,160

→ มีโอกาสสูงที่จะ แกว่งตัวในกรอบและดูดซับสภาพคล่อง ก่อนการตัดสินใจของเฟด

🟢 แนวรับ

5,220–5,225 | 5,150–5,165 | 5,080–5,085 | 5,050–5,060

🔴 แนวต้าน

5,280–5,294 | 5,300 | 5,315 | 5,380–5,385

⚠️ หมายเหตุเชิงกลยุทธ์

ระวัง การเคลื่อนไหวหลอก / ล่าจุดตัดขาดทุน ภายในกรอบ

หลีกเลี่ยงการไล่ราคา หรือพยายามจับจุดสูงสุด หากยังไม่มีสัญญาณยืนยัน

โฟกัสที่ ปฏิกิริยาราคาในโซนสำคัญ และรักษาวินัย

สรุปท้าย: พื้นฐานยังหนุนทองคำ แต่วันนี้หัวใจคือ การตอบสนองของราคาในกรอบ 5,160–5,305

ใจเย็น — รอยืนยัน — เทรดตามปฏิกิริยา

การวิเคราะห์ปัจจัยพื้นฐาน

XTB - ใกล้ทำจุดสูงสุดใหม่หรือไม่?GOLD - H1

หลังจากการปรับฐานกลับมายังระดับ $5,000/ออนซ์เมื่อค่ำวานนี้ ฝั่งซื้อกลับเข้ามาควบคุมตลาดอย่างรวดเร็ว ส่งผลให้ราคาห่างจากจุดสูงสุดเดิมที่ $5,110/ออนซ์เพียงประมาณ 150 pips หากแรงซื้อยังคงมีอย่างต่อเนื่องในวันนี้ โอกาสที่ราคาจะทำทำสถิติใหม่เป็นไปได้สูง

ในทางกลับกัน หากเกิดแรงเทขายทำกำไรในโซนยอดจนราคาหันตัวลงอย่างรุนแรงและหลุดช่องทางขาขึ้น จะกระตุ้นให้เกิดแรงขายทำกำไรตามมาอย่างรวดเร็ว แรงกดดันนี้จะยิ่งชัดเจนขึ้นหากราคาหลุดต่ำกว่าจุดต่ำสุดระยะสั้นของเมื่อวานที่ $4,990/ออนซ์ พร้อมกับเกิดรูปแบบ “สองยอด” บนกราฟ ซึ่งบ่งชี้ถึงโอกาสปรับฐานลึกขึ้นในระยะสั้น

โซนเทคนิคสำคัญ

🟢 แนวรับ: 5,020 – 5,035 USD หรือ 4,985 – 4,990 USD

🔴 แนวต้าน: 5,110 – 5,115 USD

ราคาทองคำจะกลับสู่ภาวะสภาพคล่องและปรับตัวสูงขึ้นต่อไปหรือไม่?📈 1️⃣ เส้นแนวโน้ม (Trendline) — แนวโน้มหลัก

แนวโน้มหลัก: ขาขึ้น (BULLISH)

ราคากำลังเคลื่อนไหวอยู่ใน กรอบแนวโน้มขาขึ้นระยะกลาง

โครงสร้างตลาดยังคงสร้าง จุดสูงใหม่ที่สูงขึ้น และจุดต่ำใหม่ที่สูงขึ้น (Higher Highs – Higher Lows)

การปรับตัวลงล่าสุดเป็นเพียง การย่อตัวทางเทคนิคกลับสู่เส้นแนวโน้มขาขึ้น

ยังไม่มีการทำลายโครงสร้าง → ยังไม่มีสัญญาณกลับตัวที่ยืนยัน

➡️ เส้นแนวโน้มด้านล่างกำลังทำหน้าที่เป็น แนวรับแบบไดนามิกที่สำคัญ

🟦 2️⃣ โซนแนวรับ (Support Zones)

🔹 4,996 – 4,994 → แนวรับระยะใกล้

เป็นจุดบรรจบของเส้นแนวโน้มขาขึ้นและโซนแรงซื้อ (Demand) ล่าสุด

หากราคามีแรงตอบสนองเชิงบวกบริเวณนี้ → มีโอกาสสูงที่แนวโน้มขาขึ้นจะดำเนินต่อ

🔹 4,974 – 4,976 → แนวรับแข็งแกร่ง / การทดสอบโครงสร้าง

สอดคล้องกับระดับ Fibonacci และจุดต่ำของโครงสร้างก่อนหน้า

หากราคาหลุดต่ำกว่าบริเวณนี้ → แสดงถึง แรงส่งของฝั่งขาขึ้นที่อ่อนตัวลง

🟥 3️⃣ โซนแนวต้าน (Resistance Zones)

🔸 5,109 – 5,111 → แนวต้านระยะใกล้ / จุดสูงล่าสุด

ราคามีการตอบสนองหลายครั้งที่ระดับนี้

จำเป็นต้องมี การเบรกและปิดแท่งเทียนเหนือระดับนี้อย่างชัดเจน เพื่อยืนยันการขึ้นต่อ

🔸 5,148 – 5,150 → แนวต้านสำคัญ / โซนอุปทาน (Supply)

เป็นเป้าหมายถัดไปหากเกิดการเบรกขึ้น

มีโอกาสเกิด แรงขายทำกำไร ค่อนข้างมากในบริเวณนี้

🎯 แผนการเทรด

🟢 BUY GOLD: 4,996 – 4,994

Stop Loss: 4,989

Take Profit: +100 / +300 / +500 pips

🔴 SELL GOLD: 5,148 – 5,150

Stop Loss: 5,155

Take Profit: +100 / +300 / +500 pips

XTB - มีสัญญาณการลดลงในระยะสั้น?!กราฟราคาทองคำ H1:

ราคาทองคำยังคงเพิ่มขึ้นอย่างมากและเกินระดับจิตวิทยา 5,000 ดอลลาร์/ออนซ์ แม้ว่าแรงกดดันในการลดลงจะเกิดขึ้นหลังจากระดับ 5,100 ดอลลาร์/ออนซ์ ด้วยแรงกดดันในการเพิ่มขึ้นนี้จึงยากที่จะบอกว่าฝ่ายขายสามารถกลับมาควบคุมได้หรือไม่

อย่างไรก็ตาม ด้วยการเพิ่มขึ้นอย่างรวดเร็วที่ผ่านมา ตัวชี้วัดส่วนใหญ่แสดงสัญญาณการซื้อเกิน ทำให้หมายความว่าปัจจัยเชิงลบใดๆ ก็สามารถกระตุ้นการลดลงอย่างมีนัยสำคัญได้ ในกรอบเวลา H4 การปรากฏตัวของแท่งเทียน Doji ร่วมกับแท่งเทียนแดงที่มีเงายาวแสดงให้เห็นว่าฝ่ายขายเริ่มเข้าร่วมเพื่อสร้างสมดุลกับแรงซื้อที่แข็งแกร่ง แต่แรงกดดันในการขายจะเริ่มมีความแข็งแกร่งจริงๆ เมื่อราคาทะลุช่องทางการเพิ่มขึ้น (เส้นประสีเหลือง) อย่างสมบูรณ์

พื้นที่ทางเทคนิคที่สำคัญ:

🟢 พื้นที่สนับสนุน: 5,025 - 30 ดอลลาร์ หรือ 4,978 - 82 ดอลลาร์

🔴 พื้นที่ต้านทาน: 5,110 - 15 ดอลลาร์

ราคาสูงสุดตลอดกาลครั้งต่อไป (ATH) ในวันนี้จะเป็นเท่าไหร่?1️⃣ เส้นแนวโน้ม (Trendline)

แนวโน้มหลัก: ขาขึ้น (BULLISH)

ราคายังคงเคลื่อนไหวอยู่เหนือเส้นแนวโน้มขาขึ้นระยะยาว → โครงสร้าง Higher High – Higher Low ยังคงสมบูรณ์

การเคลื่อนไหวปัจจุบันเป็น การย่อตัวเชิงเทคนิคหลังจากคลื่นขาขึ้นที่แข็งแกร่ง ยังไม่พบสัญญาณกลับตัว

2️⃣ แนวต้าน (Resistance)

5,138 – 5,140: แนวต้านสำคัญ (จุดสูงสุดเป้าหมาย + ขอบบนของกรอบราคา)

สถานการณ์: มีโอกาสเกิด การทำกำไร / ราคาชะลอตัว

เงื่อนไขในการขึ้นต่อ: ต้องเบรกและปิดแท่งราคาเหนือโซนนี้อย่างชัดเจน

3️⃣ แนวรับ (Support)

5,021 – 5,019: แนวรับใกล้ (จุดบรรจบของเส้นแนวโน้มขาขึ้น + แนวรับแนวนอน)

หากยืนได้ → เน้น Buy ตามแนวโน้ม

หากหลุด → ราคาอาจ ปรับฐานลึกลงไปทดสอบเส้นแนวโน้มล่าง / EMA

4,967 – 4,965: แนวรับลึกกว่า + โซน EMA + พื้นที่กวาดสภาพคล่อง (แนวรับสำรอง)

📈 แผนการเทรด

BUY GOLD: 5,021 – 5,019

Stop Loss: 5,011

Take Profit: 100 – 300 – 500 pips

SELL GOLD: 5,138 – 5,140

Stop Loss: 5,148

Take Profit: 100 – 300 – 500 pips

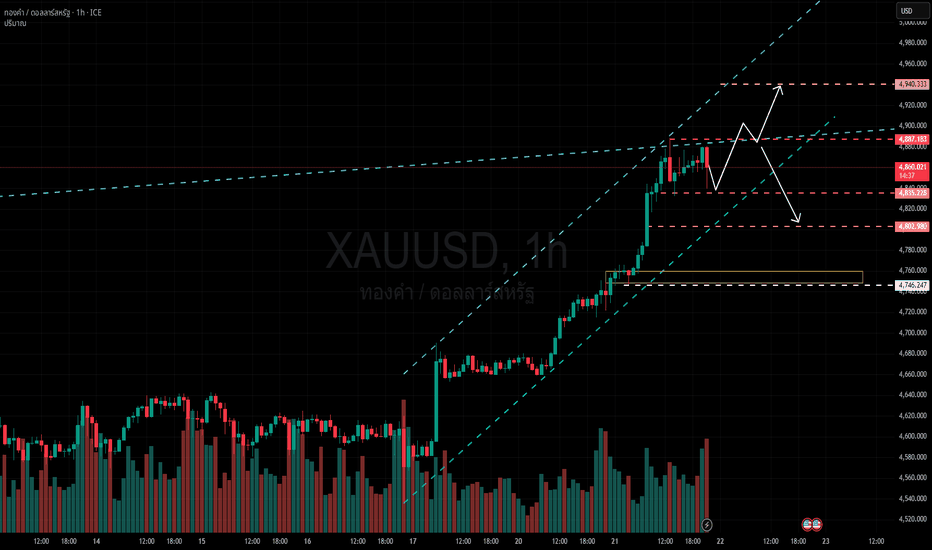

XAU/USD Weekly Outlook: เตรียมรับแรงกระแทกหน้าด่าน $5,000บทวิเคราะห์ประจำสัปดาห์ที่ 26 - 30 มกราคม 2026

สัปดาห์ที่ผ่านมา ทองคำ (Gold Spot) ได้พิสูจน์ความแข็งแกร่งของเทรนด์ขาขึ้น (Strong Bull Market) ด้วยการทำ All-Time High ใหม่อย่างต่อเนื่อง โดยปิดตลาดล่าสุดที่ระดับ $4,982 ซึ่งอยู่ห่างจากแนวต้านจิตวิทยาสำคัญที่ $5,000 เพียงเอื้อมมือ

ปัจจัยหนุนหลักยังคงเป็นเรื่องของ Geopolitics (ความเสี่ยงภูมิรัฐศาสตร์) ที่ทวีความรุนแรงขึ้น และการอ่อนค่าของดอลลาร์ ทำให้ทองคำยังคงเป็น "หลุมหลบภัย" ที่นักลงทุนทั่วโลกต้องการ

นี่คือมุมมองทางเทคนิคและแผนการเทรดสำหรับสัปดาห์นี้

1. ภาพรวมทางเทคนิค (Technical Overview)

จากกราฟรายวันและรายสัปดาห์ ราคายังคงวิ่งอยู่ในกรอบขาขึ้นที่แข็งแกร่ง (Parabolic Run) แต่ใน Timeframe ระยะสั้นเริ่มเห็นสัญญาณ Overbought จาก RSI ซึ่งเตือนว่าอาจเกิดการย่อตัวสั้นๆ ได้ทุกเมื่อ

อย่างไรก็ตาม "Trend is King" การสวนเทรนด์ในเวลานี้มีความเสี่ยงสูงมาก กลยุทธ์หลักยังคงเน้นฝั่ง BUY เป็นหลักครับ

2. ระดับราคาสำคัญ (Key Levels)

🔴 แนวต้าน (Resistance):

$5,006: แนวต้านแรกและเป็น High เดิม จุดนี้คือจุดวัดใจสำคัญ

$5,031: เป้าหมายถัดไปตาม Fibonacci Extension 161.8%

$5,113: เป้าหมายระยะกลาง หากราคายืนเหนือ $5,000 ได้อย่างมั่นคง

🟢 แนวรับ (Support):

$4,944 - $4,950: โซนแนวรับระยะสั้น (Intraday) เหมาะสำหรับการหาจังหวะ Scalping หรือ Day Trade

$4,903: (Critical Level) จุดหมุนสำคัญ หากราคาไม่หลุดตรงนี้ เทรนด์ขาขึ้นยังคงได้เปรียบมหาศาล

$4,830: แนวรับหลักที่แข็งแกร่ง (Major Support)

3. กลยุทธ์การเทรด (Trading Strategy)

Scenario A: Buy on Dip (แนะนำ ✅)

เนื่องจากราคาอยู่ใกล้แนวต้านใหญ่ $5,000 การไล่ราคา (Chase) มีความเสี่ยง ควรรอให้ตลาดย่อตัวลงมาพักฐาน (Correction)

Action: รอราคาลงมาทดสอบโซน $4,940 - $4,950 แล้วสังเกตแท่งเทียนกลับตัว (Rejection Candle) ใน Timeframe H1 หรือ H4

Target: $5,000 / $5,031

Scenario B: Breakout Play (Follow Trend)

หากเปิดตลาดวันจันทร์มีข่าวสงครามรุนแรง หรือแรงซื้อชนะขาด

Action: รอให้กราฟปิดแท่ง H4 เหนือระดับ $5,008 อย่างชัดเจน เพื่อยืนยันการเบรกแนวต้านจิตวิทยา

Target: $5,050 / $5,113

⚠️ ข้อควรระวัง:

Psychological Resistance: ระดับ $5,000 เป็นตัวเลขจิตวิทยาที่สำคัญมาก มักจะมีแรงเทขายทำกำไร (Profit Taking) ออกมาเสมอ ระวังความผันผวนรุนแรง

News: ติดตามข่าวสารสงครามและประกาศตัวเลขเศรษฐกิจสหรัฐฯ อย่างใกล้ชิด

Disclaimer: บทวิเคราะห์นี้จัดทำขึ้นเพื่อเป็นข้อมูลประกอบการตัดสินใจเท่านั้น ไม่ใช่คำแนะนำในการลงทุน การลงทุนมีความเสี่ยง ผู้ลงทุนควรบริหารจัดการเงินทุน (Money Management) ให้เหมาะสม

สัปดาห์หน้า: ทองคำจะฟัง FED… หรือทำเนียบขาว?

🔎 บริบท

สัปดาห์หน้าอาจมี ความผันผวนสูง เมื่อ นโยบายการเงินและภูมิรัฐศาสตร์ ส่งผลพร้อมกัน

Donald Trump ส่งสัญญาณแข็งกร้าวว่า สหรัฐฯ อาจเก็บภาษี 100% ต่อสินค้าจากแคนาดา หากแคนาดาเข้าใกล้ข้อตกลงการค้ากับจีน → ความเสี่ยงสงครามการค้าเพิ่มขึ้น

ขณะเดียวกัน มีการเคลื่อนย้ายยุทโธปกรณ์และกำลังทหารจำนวนมากไปยังพื้นที่รอบ ๆ Iran ทำให้เกิดความกังวลว่า ความตึงเครียดอาจลุกลามเป็นความขัดแย้งได้ในเร็ววัน

👉 กระแสเงินเข้าสินทรัพย์ปลอดภัยอาจกลับมา ทองคำมีโอกาส เปิดสัปดาห์แบบ gap-up และมีแรงซื้อช่วงต้น

🧠 มุมมองสั้น ๆ

แนวโน้มหลัก: ขาขึ้น

บริเวณราคาสูง: อาจมี การเขย่าราคาแรงระยะสั้น เพื่อดูดซับสภาพคล่อง

ไม่เดายอด/ก้น เน้นดู ปฏิกิริยาราคาในโซนสำคัญ

📌 ระดับราคาที่ควรจับตา

🟢 แนวรับ: 4920–4900 | 4890–4882 | 4850–4830 | 4660–4640

🔴 แนวต้าน (เพื่อสังเกตการณ์): 5006–5030–5090 | 5110–5115 | ATH ปัจจุบัน

🎭 ฉากทัศน์ประจำสัปดาห์ (อ้างอิง)

ต้นสัปดาห์: Gap-up / ดันขึ้นช่วงแรก

ก่อน FOMC: แกว่งตัว–กวาดสภาพคล่อง

หลังจากนั้น: ย่อลึก หรือ สร้างฐานแล้วไปต่อ

👉 เป็นการกระจายของบนยอด… หรือแค่พักก่อนขึ้นรอบใหม่?

ทองทำ ATH ไม่ใช่เรื่องบังเอิญ – นี่คือสงครามเพื่อปกป้อง USDระเบิดและกระสุนเป็นแค่ม่านควัน

สงครามที่แท้จริงคือ ใครยังควบคุมเงินของโลกได้อยู่

และนั่นคือเหตุผลว่าทำไม ทรัมป์ถึงปรากฏตัวในเวลาที่เหมาะสม

นี่ ไม่ใช่สงครามอาวุธ

แต่มันคือ สงครามเพื่อปกป้องดอลลาร์สหรัฐ (USD)

ถ้ามองการกระทำของสหรัฐแยกเป็นเรื่อง ๆ ทุกอย่างจะดู… สับสนมาก:

กดดัน อิหร่าน

คว่ำบาตรและควบคุม เวเนซุเอลา

ท่าทีแข็งกร้าวกับ รัสเซีย แต่ก็ยังคุยกันอยู่

สำหรับเทรดเดอร์มือใหม่ → ดูเหมือนความวุ่นวาย

แต่ถ้าเอาทุกอย่างวางบน กระดานหมากเดียวกัน จะเห็นชัดว่ามี เป้าหมายเดียว

👉 ทำให้โลกยังคงต้องการ USD

ไม่ใช่น้ำมัน

ไม่ใช่อิหร่าน

ไม่ใช่เวเนซุเอลา

👉 แต่คือ “สกุลเงินชำระเงิน”

ทำไม USD ถึงสำคัญขนาดนี้?

สหรัฐอเมริกาในปัจจุบัน:

ไม่ได้แข่งด้วยแรงงานราคาถูก

ไม่ได้ผลิตสินค้าราคาถูกจำนวนมาก

ไม่ได้พึ่งพาการส่งออกเป็นหลัก

👉 สหรัฐอยู่ได้ด้วยเงินและระบบการเงิน

ถ้า USD เสียบทบาทศูนย์กลาง:

การพิมพ์เงินจะไม่ง่ายอีกต่อไป

หนี้สาธารณะจะกลายเป็นภาระจริง

พลังทางทหารจะขาด “ความเชื่อมั่นที่หนุนหลัง”

👉 เสีย USD = เสียสถานะมหาอำนาจ

ปัญหาที่แท้จริงเริ่มจากตรงไหน?

บางประเทศขายน้ำมันให้จีน โดยไม่ใช้ USD แต่ใช้:

เงินหยวน

การแลกเปลี่ยนแบบทวิภาคี (swap)

ระบบที่อยู่นอกการควบคุมของสหรัฐ

👉 สำหรับสหรัฐ นี่คือ การโจมตีโดยตรงต่อรากฐานอำนาจ

โดยไม่ต้องยิงกระสุนแม้แต่นัดเดียว

แล้วทรัมป์ทำอะไรอยู่?

ไม่ใช่รบเพื่อยึดน้ำมัน

ไม่ใช่รบเพื่อยึดดินแดน

👉 ทรัมป์ทำให้การค้าขายน้ำมันนอกระบบ USD มีความเสี่ยง

กลยุทธ์ที่ใช้อย่างเป็นรูปธรรม:

สร้างความไม่เสถียรแบบควบคุมได้

ทำให้กระแสน้ำมัน “นอกระบบ” เดินยาก

บังคับให้ประเทศต่าง ๆ กลับมาใช้ USD เพราะ… ปลอดภัยกว่า

ตัวอย่างง่าย ๆ สำหรับเทรดเดอร์

ลองนึกภาพตลาดที่รับ เงินแค่สกุลเดียว

อยากซื้ออะไรก็ต้องใช้เงินสกุลนั้น

วันหนึ่งมีร้านบางร้านบอกว่า:

“เรารับเงินสกุลอื่น ถูกกว่านะ”

เจ้าของตลาดไม่ปิดร้าน

เขาแค่:

ทำให้ขายยากขึ้น

เพิ่มความเสี่ยงในการขนส่ง

ตรวจสอบเข้มขึ้น

👉 สุดท้ายร้านเหล่านั้นก็ กลับมาใช้เงินสกุลเดิม

เพื่อจะได้ไม่ปวดหัว

นี่แหละคือวิธีที่ USD และน้ำมันทำงาน

มองภาพรวม – มุมมองของเทรดเดอร์

อิหร่าน – เวเนซุเอลา – ตะวันออกกลาง

สิ่งเหล่านี้ ไม่ใช่เหตุการณ์สุ่ม

👉 นี่คือ สงครามเพื่อรักษาระเบียบการเงิน

ทรัมป์:

ไม่ได้รบเพราะน้ำมัน

ไม่ได้รบเพราะศีลธรรม

👉 เขารบเพื่อ สกุลเงินชำระเงิน

ใครก็ตามที่ทำให้โลก พึ่งพา USD น้อยลง

จะกลายเป็น เป้าหมายโดยอัตโนมัติ

สรุป – สไตล์เทรดเดอร์ (แซวเบา ๆ 😄)

ทองทำ ATH ไม่ใช่เพราะตลาด “บ้า”

👉 แต่มันคือผลลัพธ์ของ สงครามเพื่อปกป้องสกุลเงินเก็บค่าผ่านทางของโลก

ถ้าคุณเข้าใจจุดนี้:

กราฟจะดู “ไม่งี่เง่า” เท่าเดิม

คุณจะไม่อยาก short ทุกแท่งที่สูง

พอร์ตจะหัวใจวายน้อยลง 😄

แต่เดี๋ยวก่อน 😄

คำถามที่สำคัญกว่าคือ:

เมื่อผู้เล่นรายใหญ่กำลังเล่นหมากรุกการเงิน

เทรดเดอร์รายย่อยควรยืนตรงไหน

เพื่อไม่ให้โดนกวาดออกจากตลาด?

ในตอนถัดไป ผมจะพูดถึง:

ทำไม SELL ทองตอน ATH ถึงอยู่รอดยากมาก

เมื่อไล่ BUY คือความโง่ และเมื่อไหร่คือการไปตามกระแสที่ถูกต้อง

วิธีที่เทรดเดอร์จะ ปกป้องข้าวในจาน

เมื่อกราฟวิ่งเหมือนถูกไล่ล่า

👉 ถ้าโดนใจ กด 🚀 ไว้

ถ้ามี 🚀 เยอะ ผมจะเล่าต่อ — ไม่มีหมกเม็ด 😏

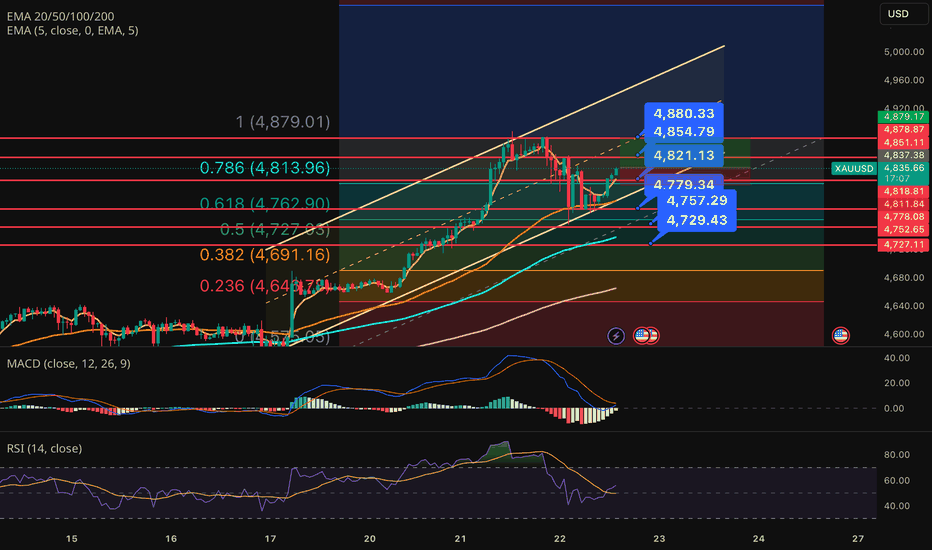

XTB - ลดเล็ก รอพุ่งต่อ?กราฟราคาทองคำ ช่วงเวลา H1:

ราคาทองคำยังคงปรับตัวขึ้นอย่างแข็งแกร่ง ผ่านระดับ 4,900 USD/oz และทำจุดสูงสุดที่ 4,965 USD/oz เปิดโอกาสให้เข้าใกล้ระดับจิตวิทยาสำคัญที่ 5,000 USD/oz ในอนาคตอันใกล้ อย่างไรก็ตาม ในช่วงบ่ายวันนี้ เกิดการย่อตัวเล็ก ๆ ดึงราคากลับมาทดสอบแนวรับราว 4,900 USD/oz หากแรงปรับตัวนี้ยังคงอยู่ ราคาอาจถอยไปยังแนวรับที่เป็นไปได้เพื่อสะสมแรงและเสริมกำลังขาขึ้น สำหรับตอนนี้ แนวรับสำคัญแรกอยู่ราว 4,883 USD ตามด้วย 4,835 USD – ซึ่งเป็นระดับที่คาดว่าฝั่งซื้อจะกลับเข้ามา สร้างแรงขับเคลื่อนให้เกิดการปรับตัวขึ้นต่อไป

โซนทางเทคนิคสำคัญ:

🟢 แนวรับ: 4,880 – 4,883 USD หรือ 4,835 – 4,845 USD

🔴 แนวต้าน: 4,965 – 4,970 USD

ทำลายสถิติสูงสุดตลอดกาล (ATH) ใกล้แตะระดับ 5,000 แล้ว1️⃣ เส้นแนวโน้ม (Trendline)

แนวโน้มหลัก: ขาขึ้น (BULLISH)

ราคายังคงเคลื่อนไหวอยู่ภายใน Ascending Channel ระยะยาว

การเคลื่อนไหวล่าสุด หลุดเส้นแนวโน้มขาขึ้นระยะสั้น → เป็นสัญญาณของ การปรับฐานทางเทคนิค ไม่ใช่การกลับตัวของแนวโน้ม เนื่องจากเส้นแนวโน้มหลักยังไม่ถูกทำลาย

2️⃣ แนวต้าน (Resistance)

5,000 – 5,005: แนวต้านสำคัญ (จุดสูงสุดของ Channel + โซนกระจายตัว)

→ มีโอกาสเกิดแรงขายทำกำไรสูง จำเป็นต้องมี การ Break & Close อย่างชัดเจน เพื่อยืนยันการปรับตัวขึ้นต่อ

3️⃣ แนวรับ (Support)

4,888 – 4,890: แนวรับใกล้เคียง (โซนย่อตัวกลับเข้าเส้นแนวโน้มของ Channel)

4,840 – 4,845: แนวรับแข็งแกร่ง (จุดต่ำสุดของการปรับฐาน + Demand Zone)

→ หากโซนนี้ยังรับอยู่ได้ แนวโน้มขาขึ้นยังคงอยู่

4️⃣ แผนการเคลื่อนไหวหลัก (Main Scenario)

สถานการณ์หลัก: ราคาย่อตัวลงสู่แนวรับ → เกิดแรงซื้อกลับตามแนวโน้ม

ความเสี่ยง: หากหลุด 4,840 → โครงสร้างขาขึ้นอ่อนแรง มีโอกาสเข้าสู่ภาวะ Sideway หรือปรับตัวลงระยะสั้น

📈 แผนการเทรด

BUY GOLD: 4,888 – 4,890

Stop Loss: 4,880

Take Profit: 100 – 300 – 500 pips

SELL GOLD: 5,000 – 5,002

Stop Loss: 5,010

Take Profit: 100 – 300 – 500 pips

XTB - ทะลุโครงสร้างขาลงแล้ว กำลังปรับฐานเพื่อรับแรงขึ้นต่อ?กราฟคู่เงิน EURUSD - H4

ความอ่อนค่าของ USD ได้สร้างแรงหนุนอย่างชัดเจนให้กับคู่เงินนี้ ทำให้ราคาสามารถทะลุระดับสูงสุดระยะสั้นก่อนหน้าในบริเวณ 1.17 และทำให้เกิดการ ทะลุโครงสร้างขาลง ที่ลากยาวตั้งแต่ปลายปี 2025 ขณะนี้ราคาอยู่ในช่วง ปรับฐานเล็กน้อยหลังจากการขึ้นแรงที่ผ่านมา แต่แรงขายกำลังแสดงสัญญาณอ่อนลง

ดังนั้น การเด้งกลับขึ้นจากฝั่งซื้ออาจกลายเป็นตัวเร่งให้คู่เงินกลับเข้าสู่แนวโน้มขาขึ้น โดยโซนแนวรับที่สำคัญอยู่ที่ 1.1648 ซึ่งเป็นจุดที่ช่วยหนุนการขึ้นนี้ไว้ ในขณะที่การทะลุผ่านแนวต้าน 1.18 จะเปิดโอกาสให้เกิดการ บูสต์ขึ้นอย่างมีนัยสำคัญในระยะกลาง

โซนเทคนิคสำคัญ

🟢 แนวรับ: 1.1648 หรือ 1.157

🔴 แนวต้าน: 1.1800

ทองคำอ่อนตัวหลังทรัมป์กลับลำ หนุนบรรยากาศรับความเสี่ยงทั่วโลก**การวิเคราะห์ราคาทองคำ (XAU/USD): แรงซื้อสินทรัพย์ปลอดภัยอ่อนตัวหลังทรัมป์กลับลำท่าที**

ราคาทองคำอ่อนตัวลงต่อเนื่องจากจุดสูงสุดใหม่ตลอดกาลบริเวณ 4,900 ดอลลาร์ โดยระหว่างการซื้อขายในช่วงเอเชียวันพฤหัสบดี ราคาปรับลดลงและยุติการปรับขึ้นติดต่อกัน 3 วัน สาเหตุหลักมาจากบรรยากาศการลงทุนทั่วโลกที่กลับมาอยู่ในโหมดรับความเสี่ยง (Risk-on) หลังประธานาธิบดีโดนัลด์ ทรัมป์ ของสหรัฐฯ กลับลำท่าทีเกี่ยวกับประเด็นกรีนแลนด์ รวมถึงความตึงเครียดทางภูมิรัฐศาสตร์ที่ผ่อนคลายลง ส่งผลให้ความต้องการถือครองสินทรัพย์ปลอดภัยอย่างทองคำลดลง

**มุมมองทางเทคนิค (Technical Overview)**

ค่าเฉลี่ยเคลื่อนที่อย่างง่าย 100 ช่วงเวลา (100-period SMA) ปรับตัวสูงขึ้นและอยู่ที่ระดับ 4,711.55 ดอลลาร์ โดยราคาทองคำยังคงยืนเหนือเส้นดังกล่าวได้ สะท้อนภาพรวมเชิงบวกในเชิงแนวโน้ม อย่างไรก็ตาม สัญญาณจาก MACD ยังคงอ่อนแรง โดยเส้น MACD อยู่ต่ำกว่าเส้นสัญญาณและต่ำกว่าระดับศูนย์ แม้ฮิสโตแกรมฝั่งลบที่หดตัวลงจะบ่งชี้ว่าแรงกดดันขาลงเริ่มชะลอตัว ด้าน RSI อยู่ที่ระดับ 46 ซึ่งเป็นโซนกลางและเริ่มขยับสูงขึ้น สอดคล้องกับภาวะการทรงตัวของราคา

เมื่อวัดจากจุดต่ำสุดที่ 4,535.22 ดอลลาร์ ไปยังจุดสูงสุดที่ 4,889.37 ดอลลาร์ พบว่าระดับ Fibonacci Retracement 38.2% ที่ 4,754.08 ดอลลาร์ ทำหน้าที่เป็นแนวรับแรก ขณะที่ระดับ 23.6% ที่ 4,805.79 ดอลลาร์ เป็นจุดชี้วัดทิศทางระยะสั้น หากราคาสามารถทะลุขึ้นเหนือแนวนี้ได้อย่างชัดเจน จะช่วยตอกย้ำมุมมองเชิงบวก แต่หากหลุดต่ำกว่าแนวรับแรก จะเปิดความเสี่ยงต่อการปรับฐานลงสู่ระดับ 50% ที่บริเวณ 4,712.29 ดอลลาร์

**ปัจจัยพื้นฐาน (Fundamental Overview)**

ความเชื่อมั่นในการลงทุนทั่วโลกฟื้นตัวอย่างมีนัยสำคัญ หลังทรัมป์แสดงท่าทีผ่อนคลายเกี่ยวกับกรีนแลนด์และความสัมพันธ์กับชาติยุโรป ซึ่งกระตุ้นแรงขายทำกำไรในทองคำ ท่ามกลางภาวะที่ตลาดอยู่ในโซนซื้อมากเกินไป (Overbought) และก่อนการประกาศข้อมูลเงินเฟ้อสำคัญของสหรัฐฯ

ระหว่างการเข้าร่วมประชุม World Economic Forum ที่เมืองดาวอส ทรัมป์ได้ถอนคำขู่ในการเก็บภาษีเพิ่มเติมต่อ 8 ประเทศในยุโรป และยืนยันว่าจะไม่ใช้กำลังยึดครองกรีนแลนด์ พร้อมระบุว่าบรรลุกรอบข้อตกลงในอนาคตร่วมกับ NATO ซึ่งตอบโจทย์ด้านระบบป้องกันขีปนาวุธและการเข้าถึงแร่สำคัญ นอกจากนี้ ทรัมป์ยังโพสต์ผ่าน Truth Social ว่าจะไม่บังคับใช้มาตรการภาษีที่มีกำหนดเริ่มในวันที่ 1 กุมภาพันธ์ ส่งผลให้ความเสี่ยงเชิงโครงสร้างของความขัดแย้งระหว่างสหรัฐฯ กับพันธมิตร NATO ลดลง และคลายความกังวลเรื่องสงครามการค้า ดัชนี S&P 500 ปรับตัวขึ้นแรง และแรงบวกดังกล่าวส่งต่อไปยังตลาดหุ้นเอเชีย ซึ่งกดดันความต้องการทองคำในฐานะสินทรัพย์ปลอดภัย

แม้สมาชิกรัฐสภายุโรปจะระงับการลงมติรับรองข้อตกลงการค้าระหว่างสหรัฐฯ–ยุโรปที่ตกลงกันไว้ในเดือนกรกฎาคม แต่กระแส “Sell America” ดูเหมือนจะอ่อนแรงลง จากความคาดหวังว่าความขัดแย้งทางการค้ากับยุโรปจะไม่กลับมารุนแรงอีก ขณะเดียวกัน ผลสำรวจของ Reuters ชี้ว่านักเศรษฐศาสตร์ส่วนใหญ่คาดว่า ธนาคารกลางสหรัฐ (Fed) จะคงอัตราดอกเบี้ยไปจนถึงสิ้นไตรมาสนี้ และอาจยาวไปจนถึงวาระสุดท้ายของเจอโรม พาวเวลล์ ในเดือนพฤษภาคม ปัจจัยดังกล่าวช่วยหนุนค่าเงินดอลลาร์สหรัฐ และกลายเป็นแรงกดดันเพิ่มเติมต่อราคาทองคำ อย่างไรก็ดี ตลาดยังคงคาดการณ์ความเป็นไปได้ของการลดดอกเบี้ยอีก 2 ครั้งในปี 2026 และความกังวลเกี่ยวกับการแทรกแซงทางการเมืองต่อความเป็นอิสระของ Fed ยังคงจำกัดการแข็งค่าของดอลลาร์

ในระยะสั้น นักลงทุนมีท่าทีระมัดระวังและเลือกที่จะรอการประกาศดัชนีราคา PCE ของสหรัฐฯ ในวันพฤหัสบดี เพื่อประเมินทิศทางนโยบายการเงินของ Fed เพิ่มเติม รวมถึงรายงาน GDP ไตรมาส 3 (ครั้งสุดท้าย) ซึ่งจะมีบทบาทสำคัญต่อทิศทางค่าเงินดอลลาร์และราคาทองคำ ทั้งนี้ ภาพรวมปัจจัยพื้นฐานยังคงบ่งชี้ว่าฝั่งขาขึ้นของ XAU/USD ควรใช้ความระมัดระวังเป็นพิเศษ ท่ามกลางภาวะซื้อมากเกินไปในกราฟระยะสั้น

#GoldAnalysis #XAUUSD #MacroEconomics #SafeHaven #Fed #RiskOn

วันนี้จะมีการปรับเปลี่ยนอะไรบ้างไหม?1️⃣ เทรนด์ไลน์

แนวโน้มหลัก: ขาขึ้น (BULLISH)

ราคายังคงยืนอยู่ เหนือเส้นเทรนด์ไลน์ขาขึ้นระยะยาว → โครงสร้าง Higher High – Higher Low ยังไม่ถูกทำลาย

การเคลื่อนไหวปัจจุบันเป็นเพียง การย่อตัว / สะสมพลังหลังจากการปรับขึ้นอย่างรุนแรง ยังไม่มีสัญญาณยืนยันการกลับตัวของแนวโน้ม

2️⃣ แนวต้าน (Resistance)

4,855 – 4,888: โซนแนวต้านสำคัญ (จุดสูงสุดเดิม + โซนกระจายตัว)

→ มีโอกาสเกิด การทำกำไร / หลุดหลอก (false breakout)

→ แนวโน้มขาขึ้นจะต่อเนื่องได้ก็ต่อเมื่อราคา ทะลุและปิดเหนือ 4,888 อย่างชัดเจน

3️⃣ แนวรับ (Support)

เส้นเทรนด์ไลน์ขาขึ้น: แนวรับแบบไดนามิกที่สำคัญ ควรจับตาดูปฏิกิริยาของราคา

4,755: แนวรับแข็งแกร่ง (โครงสร้างจุดต่ำ + โซนอุปสงค์)

→ หากหลุดระดับนี้ จะถือว่า โครงสร้างขาขึ้นระยะสั้นถูกทำลาย และมีความเสี่ยงต่อการปรับฐานลึกขึ้น

4️⃣ ฉากทัศน์หลัก

ฉากทัศน์หลัก: ราคาย่อลงมาที่เทรนด์ไลน์ → ยืนได้ → ดีดตัวขึ้นและ กลับไปทดสอบแนวต้านอีกครั้ง

ฉากทัศน์เสี่ยง: หลุดเทรนด์ไลน์และต่ำกว่า 4,755 → ตลาดเข้าสู่ภาวะ ไซด์เวย์หรือขาลงระยะสั้น

👉 กลยุทธ์: มองหา จังหวะ Buy ตามเทรนด์บริเวณแนวรับ และหลีกเลี่ยง การเข้าเทรดแบบ FOMO ที่แนวต้าน

📈 แผนการเทรด

BUY GOLD: 4,755 – 4,757

Stop Loss: 4,747

Take Profit: 100 – 300 – 500 pips

SELL GOLD: 4,854 – 4,856

Stop Loss: 4,866

Take Profit: 100 – 300 – 500 pips

SET50 Insights: ส่องทิศทาง S50H26 ผ่านเลนส์ Data&AI | 21 ม.ค. 69🔥🔥 ต่างชาติเร่งปิดเกมหุ้นไทย ดัน New High สวนโลกพร้อมสัญญาณไปต่อ

⸻⸻

📌 Data Checkpoints - เหตุการณ์สำคัญวันก่อน ที่ส่งผลต่อวันนี้

🟢1300 แค่เอื้อม... SET +1% ในวันที่ตลาดหุ้นรอบโลกเฉลี่ย -1%

🟢 เก็บไว้ท้ายสุด? หุ้นใหญ่ขึ้นยกแผง แต่ DELTA ถูกขายกดตลาดช่วงบ่าย

🟢 ชะลอหลอก? ต่างชาติกลับมาเร่งเครื่อง ซื้อหุ้น 3,660 ล้าน มากสุดของปี

***🟢ประวัติศาสตร์! ต่างชาติ Long เพิ่ม 25k รวม 5 วันทะลุ 1 แสนสัญญาครั้งแรก

🟡 หลุด 31 แล้ว! บาทกลับมาแข็งค่า หนุน Flow เข้า แต่กดดันเศรษฐกิจ

🟢 สัญญาณบวก? Dow Jones -600 จุด แต่วันนี้เอเชียมีรีบาวด์แล้ว

***🟢 ลงยากมาก... ทุกครั้งที่ต่างชาติ Panic Buy&Long สถิติชี้ขึ้นต่อ แม้ Upside จำกัด

⸻⸻

📉 Outlook&Tactical Plan : ระยะสั้น Break BearishDivergence(ลูกศรเขียว) ยืนยันเทรนขาขึ้นระยะสั้นเดินหน้าต่อสวย เป้าหมายสำคัญวันนี้ 870 (Highเดิม) — หากผ่านได้ โซนบนเปิดโล่ง จุดรับ 860 กรอบล่างของเทรนด์

🟢Bullish Plan : เงื่อนไข :ยืนเหนือ 860-862 และไม่หลุด Trend Support

กลยุทธ์ : อาจมีจังหวะแถวเปิดย่อเช้าให้เข้า, Follow ตามเมื่อมั่นใจ

🔴 Bearish Plan : เงื่อนไข :ต้องไม่ผ่าน 868-870 แบบมีแท่งแดงแสดงก่อน ไม่รีบ

กลยุทธ์ : Short สั้น โดยเฉพาะเมื่อขึ้นแรง บ่ายมีทิ้ง 2 วันติด

🟡 Sideway Plan : 860–870 Buy ใกล้ล่าง/Sellใกล้บน

⚡AI Probability & Forecast : 🟢45% 🟡35% 🔴20%

⸻⸻

🎯 Key levels - โซนราคาสำคัญ

🛡️แนวรับ (Support) : 860-862 (จุดร่วม 3 Indicators)

⚔️แนวต้าน (Resistant) : 870-871 (จุดร่วม 3 Indicators)

*ดูจุดร่วมทางเทคนิคได้จากตาราง Price Distribution ในคอมเมนต์

⸻⸻

สรุป : Flow สุดแข็งแกร่ง = ปัจจัยอันดับ 1 ช่วงนี้ พร้อมแรงหนุนความมั่นใจระยะสั้นจาก Election rally วันนี้คาด "ต่างชาติโชว์" ต่อ ยิ่งถ้าขึ้นเร็ว ยิ่งสร้างความกลัวให้รายย่อยที่ Short ทุนต่ำถูก Force จึงอาจเห็นภาพเดียวกับเมื่อวาน แต่หากเกมเปลี่ยน "Flow ออก" จะมาพร้อมหลุด 860 โดยสังเกตง่าย คือ "1 ชม.แรก" หากแท่งเขียว/ไม่หลุด Low = Confirm ว่า Flow ยังอยู่

#TFEX #S50H26 #SET #หุ้น

ราคาทองคำยังคงทำสถิติสูงสุดตลอดกาลอย่างต่อเนื่อง (ATH)1️⃣ เส้นแนวโน้ม (Trendline)

แนวโน้มหลัก: ขาขึ้น (BULLISH)

ราคายังเคลื่อนไหวอยู่เหนือเส้นแนวโน้มขาขึ้น → โครงสร้าง Higher High – Higher Low ยังคงสมบูรณ์

การเคลื่อนไหวปัจจุบันเป็นช่วง สะสมตัว / ย่อตัวทางเทคนิค ยังไม่มีสัญญาณหลุดโครงสร้างแนวโน้ม

2️⃣ แนวต้าน (Resistance)

4,900 – 4,905: แนวต้านสำคัญ (เป้าหมายยอดเดิม + บรรจบกับเส้นแนวโน้มด้านบน) → มีโอกาสเกิดแรงขายทำกำไร

เงื่อนไขการขึ้นต่อ: เบรกและปิดเหนือ 4,900 อย่างชัดเจน

3️⃣ แนวรับ (Support)

4,816 – 4,814: แนวรับใกล้ (โซนสะสมตัว / pullback)

4,766 – 4,768: แนวรับแข็งแกร่ง (Higher Low + โซนดีมานด์) หากยืนได้ แนวโน้มขาขึ้นยังปลอดภัย

4️⃣ แผนหลัก (Main Scenario)

ให้ความสำคัญกับ BUY ตามแนวโน้ม ตราบใดที่ราคายืนเหนือ 4,768 เป้าหมาย 4,900

คำเตือน: หากราคาหลุด 4,766 ความเสี่ยงในการปรับฐานลึกจะเพิ่มขึ้น ควรจับตาปฏิกิริยาของราคาอย่างใกล้ชิด

แผนการเทรด

BUY GOLD: 4,816 – 4,814

Stop Loss: 4,804

Take Profit: 100 – 300 – 500 pips

SELL GOLD: 4,900 – 4,902

Stop Loss: 4,912

Take Profit: 100 – 300 – 500 pips

XTB - ราคาทองคำจะสามารถพิชิตระดับ $4,900 ได้หรือไม่?ราคาทองคำยังคงแสดงให้เห็นถึงแรงส่งที่น่าประทับใจ หลังจากปรับตัวขึ้นมากกว่า 2,000 pips ภายในเพียง 2 ช่วงการซื้อขายแรกของสัปดาห์ ปัจจุบัน ราคาเริ่มมีสัญญาณชะลอตัวหลังจากทำจุดสูงสุดตลอดกาลที่ระดับ 4,890 USD/oz โดยในวันนี้ ความสนใจของนักลงทุนจะมุ่งไปที่การประชุมที่เมืองดาวอส ซึ่งนายโดนัลด์ ทรัมป์ จะมีการกล่าวสุนทรพจน์สำคัญ

การปรับตัวขึ้นอย่างแข็งแกร่งในสองช่วงการซื้อขายล่าสุดสะท้อนถึงพลังของแนวโน้มขาขึ้นอย่างชัดเจน ผ่านแท่งเทียนขาขึ้นขนาดใหญ่บนกรอบเวลารายวัน แม้ว่าในกรอบเวลาที่เล็กลงจะเริ่มเห็นสัญญาณไส้เทียนยาวบริเวณจุดสูงสุดอยู่บ้าง แต่ก็ยังไม่เพียงพอที่จะบั่นทอนความเชื่อมั่นเชิงบวกของฝั่งซื้อ ในบริบทนี้ การย่อตัวเล็กน้อยหรือการแกว่งตัวสะสมกำลังในกรอบแคบ มีแนวโน้มจะทำหน้าที่เป็นฐานรองรับ ช่วยเสริมแรงให้ราคาทองคำสามารถปรับตัวขึ้นต่อ มุ่งสู่เป้าหมายถัดไปบริเวณ 4,900 USD/oz และยังไม่อาจตัดความเป็นไปได้ในการทดสอบระดับ 5,000 USD/oz ในระยะถัดไป

โซนทางเทคนิคที่สำคัญ:

แนวรับ: 4,830 – 4,835 USD หรือ 4,801 – 4,806 USD

แนวต้าน: 4,945 – 4,950 USD

XTB - ดัชนีแสดงสัญญาณการปรับตัวลดลงอย่างรุนแรง?กราฟ US100 กรอบเวลา D1

สัญญาณน่ากังวลต่อแนวโน้มขาขึ้น จะมีการ “กลับลำ” แบบไม่คาดคิดหรือไม่?

ความตึงเครียดรอบประเด็น กรีนแลนด์ กำลังทำให้นักลงทุนระมัดระวังต่อสินทรัพย์เสี่ยงมากขึ้น ส่งผลให้ดัชนีหุ้นสหรัฐฯ ถูกกดดัน

ในเชิงเทคนิค แรงขายเริ่มเพิ่มขึ้น หลังดัชนี หลุดออกจากกรอบขาขึ้นระยะสั้น (เส้นสีเขียว) และกำลังมุ่งหน้าไปทดสอบ เส้นค่าเฉลี่ยเคลื่อนที่ SMA100 วัน ซึ่งเป็นแนวรับสำคัญที่เคยหนุนโมเมนตัมขาขึ้นก่อนหน้านี้

► หากดัชนี ปิดต่ำกว่า 25,000 จุด ในวันนี้ แรงขายอาจแรงขึ้น และมีความเสี่ยงที่ราคาจะถูกกดลงไปยังระดับต่ำกว่าเดิม

บริเวณ 24,731 จุด ถือเป็นแนวรับแรกที่นักลงทุนควรจับตาเพื่อดูปฏิกิริยาของตลาด

ในทางกลับกัน หากแนวรับปัจจุบันยังสามารถประคองแรงซื้อไว้ได้ จะเปิดทางให้ดัชนีกลับขึ้นไป ทดสอบจุดสูงสุดตลอดกาล (ATH) อีกครั้ง

🔍 โซนเทคนิคสำคัญ

🟢 แนวรับ: 24,700 – 24,750 หรือ 24,000 – 24,100

🔴 แนวต้าน: 26,000 – 26,100

ทองคำยังคงเป็นสินทรัพย์ปลอดภัย (20 มกราคม 2026)1️⃣ แนวโน้ม / เทรนด์ไลน์

แนวโน้มหลัก: ขาขึ้น (BULLISH)

ราคายังเคลื่อนไหว เหนือเส้นเทรนด์ไลน์ขาขึ้นระยะยาว → โครงสร้าง Higher High – Higher Low ยังคงอยู่

การย่อตัวในปัจจุบันเป็นเพียง การปรับฐานทางเทคนิคภายในแนวโน้มขาขึ้น

ยังไม่มีสัญญาณการทำลายโครงสร้างแนวโน้ม

2️⃣ แนวต้าน (Resistance)

4,680 – 4,682: แนวต้านระยะสั้น เป็นโซนสะสมราคาก่อนหน้า → ต้องมี การเบรกและปิดแท่งอย่างชัดเจน เพื่อยืนยันการขึ้นต่อ

4,715 – 4,717: แนวต้านแข็งแกร่ง เป็นจุดบรรจบของ ยอดเดิม + เทรนด์ไลน์ด้านบน → มีโอกาสสูงเกิด แรงขายทำกำไร

3️⃣ แนวรับ (Support)

4,640 – 4,642: แนวรับใกล้ เป็นโซนย่อตัวทางเทคนิค

4,620 – 4,622: แนวรับแข็งแกร่ง เป็น โซน Demand + EMA + GAP

→ เป็นโซน Buy ตามเทรนด์ที่ดีมาก หากราคาสามารถยืนได้

4️⃣ แผนการเทรดหลัก

ให้ความสำคัญกับการ Buy ตามเทรนด์ที่แนวรับ

เบรกและยืนเหนือ 4,690 ได้ → ยืนยันขาขึ้นต่อ เป้าหมาย 4,715

หลุด 4,620 → แนวโน้มระยะสั้นอ่อนแรง รอทดสอบ เทรนด์ไลน์ขาขึ้นด้านล่าง

แผนเข้าเทรด

BUY GOLD (Scalp): 4,640 – 4,642

Stop Loss: 4,635

Take Profit: 50 – 100 – 150 pips

BUY GOLD: 4,620 – 4,622

Stop Loss: 4,610

Take Profit: 100 – 300 – 500 pips

SELL GOLD: 4,715 – 4,717

Stop Loss: 4,727

Take Profit: 100 – 300 – 500 pips

Chumtrades XAUUSD H2 Sweep จบแล้วหรือยัง?ในวันศุกร์ที่ผ่านมา ตลาดตอบสนองอย่างรุนแรงหลังจาก คำพูดของ Trump ที่เกี่ยวข้องกับ Kevin Hassett

โดย Trump แสดงจุดยืนว่าเขาต้องการให้ Hassett อยู่ในตำแหน่งเดิมต่อไป แทนที่จะรับตำแหน่งใหม่

👉 ผลลัพธ์คือ ราคาทองคำเกิดไส้เทียนยาว (liquidity sweep) ย้อนกลับไปยังโซน ATH เดิม บริเวณ 4530–453X

ก่อนจะ ปิดกลับขึ้นมายืนเหนือ 456X

คำถามสำคัญในตอนนี้คือ:

การกวาดสภาพคล่องฝั่ง BUY ครั้งนี้เพียงพอแล้วหรือยัง

หรือ market ยังต้องการทดสอบระดับที่ต่ำกว่านี้อีก?

ปัจจัยทางการเมืองจะเป็น ตัวขับเคลื่อนหลักของทิศทางราคาทองคำในสัปดาห์นี้

📰 ปัจจัยทางการเมืองสำคัญที่ต้องติดตาม

1. Trump – Greenland

สหรัฐฯ เรียกเก็บภาษี 10% และอาจเพิ่มเป็น 25%

กับประเทศที่ ไม่สนับสนุนการผนวก Greenland เข้ากับสหรัฐฯ

ไม่มีกำหนดเวลา ภาษียังคงมีผลจนกว่า Greenland จะเป็นของสหรัฐฯ

→ เป็นปัจจัย สนับสนุนราคาทองคำ ท่ามกลางความไม่แน่นอนทางภูมิรัฐศาสตร์

→ อาจ ส่งผลโดยตรงต่อราคาเปิดตลาดต้นสัปดาห์

→ หากราคาตอบสนองแรง ควรหลีกเลี่ยงการ SELL ใกล้แนวต้าน

2. Iran – การประท้วง

ติดตามความเสี่ยงที่ Trump อาจกลับมาแทรกแซงโดยตรง

→ ความเสี่ยงต่อ ความผันผวนจากข่าวด่วน

🟢 โซนแนวรับที่ควรจับตา

4530 – 4535

4515 – 4510

4480 – 4482

4462

4410 – 4407

🔴 โซนแนวต้านที่ควรเฝ้าระวัง

4618 – 4628

4648 – 4650

4655 – 4660

4698 – 4699

⚠️ ข้อควรระวังในการเทรด

โซนราคาใช้สำหรับ สังเกตพฤติกรรมราคา ไม่ใช่แตะแล้วเข้าเทรดทันที

การ SELL แถว 462X ต้องพิจารณาจาก การตอบสนองต่อข่าว

หาก momentum เร่งจากข่าว → อยู่เฉย ๆ และหลีกเลี่ยงการสวนเทรนด์

💬 คำถามสำหรับสัปดาห์ใหม่

Market กำลัง เก็บ liquidity ฝั่ง BUY รอบสุดท้ายอยู่หรือไม่

หรือการ sweep เมื่อวันศุกร์ จบแล้ว และพร้อมเดินหน้าต่อ?

📌 Follow Chumtrades เพื่อรับการวิเคราะห์ตลาดเชิงรุก แผนการเทรดที่ชัดเจน และแนวคิดด้านการบริหารความเสี่ยง

XTB - แรงขายอ่อนตัวลง โอกาสของฝั่งซื้อหรือไม่?ดัชนี USDIDX ยังคงรักษาแนวโน้มขาขึ้นระยะสั้น โดยได้รับแรงจากช่องทางขาขึ้นบนกราฟ (เส้นประสีม่วง) ช่องทางนี้จะยังคงเป็นจุดสนับสนุนสำคัญสำหรับการปรับตัวขึ้นจนกว่าราคาจะทะลุลงมาอย่างชัดเจน มีสิ่งที่ควรสังเกต หากเกิดแรงซื้อเข้ามาอย่างรุนแรงจนดัชนีทะลุแนวต้านสำคัญที่ระดับ 100.00 USD มีแนวโน้มที่จะปรับตัวขึ้นต่อในระยะกลาง ออกจากแนวโน้มขาลงที่ยาวนานตลอดปีที่ผ่านมา

ปัจจุบัน การปรับฐานอ่อนแรงลง เมื่อปริมาณขายเริ่มลดลง หากฝั่งซื้อกลับมามีแรงซื้อในช่วงเซสชันสหรัฐฯ วันนี้ ดัชนีมีโอกาสขึ้นไปทดสอบแนวต้านใกล้เคียงที่ระดับ 99.776 และเปิดทางสู่การทดสอบราคาสูงกว่าในหลายเซสชันต่อไป

โซนเทคนิคสำคัญ:

🟢 แนวรับ: 98.9 หรือ 98.7

🔴 แนวต้าน: 99.8

GBP/USD เผชิญแรงกดดัน ดอลลาร์แข็งค่า Fed ส่งสัญญาณคงดอกเบี้ยการวิเคราะห์ค่าเงิน GBP/USD

GBP/USD ยังคงเคลื่อนไหวต่ำกว่าระดับ 1.3400 หลังจากเงินดอลลาร์สหรัฐแข็งค่าขึ้นจากความคาดหวังว่า ธนาคารกลางสหรัฐ (Fed) จะยังคงใช้นโยบายการเงินอย่างระมัดระวัง โดยคู่เงิน GBP/USD ฟื้นตัวเล็กน้อยหลังจากปรับตัวลดลงในช่วงก่อนหน้า และซื้อขายอยู่บริเวณ 1.3380 ในช่วงการซื้อขายตลาดเอเชียวันศุกร์ อย่างไรก็ตาม มีโอกาสที่ราคาจะอ่อนค่าลงเพิ่มเติม เนื่องจากดอลลาร์สหรัฐได้รับแรงหนุนจากข้อมูลผู้ขอรับสวัสดิการว่างงานครั้งแรกของสหรัฐ (US Initial Jobless Claims) ที่ประกาศเมื่อวันพฤหัสบดี ซึ่งช่วยตอกย้ำมุมมองว่า Fed จะคงอัตราดอกเบี้ยไว้ในระดับเดิมในช่วงหลายเดือนข้างหน้า

**ภาพรวมทางเทคนิคของ GBP/USD**

ณ เวลาที่รายงาน GBP/USD ซื้อขายอยู่ที่ระดับ 1.3437 โดยค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โปเนนเชียล 20 วัน (20-day EMA) ทรงตัวอยู่ใกล้ระดับ 1.3439 ซึ่งทำหน้าที่เป็นแนวต้านแบบไดนามิก และราคากำลังทดสอบบริเวณดังกล่าว หากราคาปิดเหนือค่าเฉลี่ยนี้ได้ จะช่วยเพิ่มโมเมนตัมเชิงบวกในระยะสั้น ดัชนี Relative Strength Index (RSI) อยู่ที่ระดับ 52 ซึ่งถือว่าเป็นกลาง และเริ่มขยับสูงขึ้นเล็กน้อย สะท้อนถึงแรงซื้อและแรงขายที่ยังคงสมดุลกัน

เมื่อวัดจากจุดสูงสุดที่ 1.3780 ลงมาถึงจุดต่ำสุดที่ 1.3006 พบว่าระดับ Fibonacci Retracement 50% ที่ 1.3393 ทำหน้าที่เป็นแนวต้านในจังหวะรีบาวด์ ขณะที่ระดับ 61.8% ที่ 1.3485 เป็นแนวต้านสำคัญด้านบน หากราคาปิดเหนือระดับหลังนี้ได้ จะเป็นสัญญาณว่าทิศทางขาลงเริ่มอ่อนแรง และอาจนำไปสู่การฟื้นตัวต่อเนื่อง แต่หากไม่สามารถผ่านไปได้ คู่เงินมีแนวโน้มเคลื่อนไหวในกรอบจำกัดต่อไป

**ภาพรวมปัจจัยพื้นฐาน**

สำนักงานสถิติแห่งชาติของสหราชอาณาจักร (ONS) คาดว่าจะรายงานว่า เศรษฐกิจขยายตัว 0.1% ในเดือนพฤศจิกายน ขณะที่การผลิตภาคอุตสาหกรรม (Manufacturing Production) รายเดือน (MoM) คาดว่าจะเพิ่มขึ้นอย่างสม่ำเสมอที่ 0.5% ส่วนการผลิตภาคอุตสาหกรรมโดยรวม (Industrial Production) มีแนวโน้มทรงตัว

นักลงทุนให้ความสำคัญกับข้อมูลการเติบโตของ GDP สหราชอาณาจักร เพื่อประเมินสถานะปัจจุบันของเศรษฐกิจ หลังจากที่ GDP ปรับตัวลดลง 0.1% ในเดือนกันยายนและตุลาคม และทรงตัวในเดือนสิงหาคมที่ผ่านมา ข้อมูลดังกล่าวยังมีผลต่อการคาดการณ์แนวโน้มนโยบายการเงินของธนาคารกลางอังกฤษ (BoE) ซึ่งในการประชุมเดือนธันวาคม BoE ส่งสัญญาณว่านโยบายการเงินจะอยู่ในทิศทางปรับลดลงอย่างค่อยเป็นค่อยไป

ในช่วงการซื้อขายยุโรป นาย Alan Taylor กรรมการกำหนดนโยบายของ BoE กล่าวในการประชุมที่สิงคโปร์ว่า เขาคาดว่าอัตราดอกเบี้ยจะปรับลดลงสู่ระดับเป็นกลางในไม่ช้า โดยให้เหตุผลว่าแรงกดดันด้านราคามีแนวโน้มกลับเข้าสู่เป้าหมายภายในกลางปี 2026

**ผู้นำธนาคารกลางโลกสนับสนุนประธาน Fed**

เงินปอนด์สเตอร์ลิงแข็งค่าขึ้นราว 0.2% มาอยู่ใกล้ระดับ 1.3445 เมื่อเทียบกับดอลลาร์สหรัฐ ในช่วงการซื้อขายยุโรปวันพุธ โดยการปรับขึ้นของ GBP/USD เกิดจากการที่เงินปอนด์มีผลการดำเนินงานดีกว่าสกุลเงินอื่น ขณะที่ดอลลาร์สหรัฐอ่อนค่าลงเล็กน้อย

ดัชนีดอลลาร์สหรัฐ (DXY) ซึ่งวัดค่าของดอลลาร์เทียบกับตะกร้าเงินสกุลหลัก 6 สกุล ปรับตัวลดลงมาใกล้ระดับ 99.10 แต่ยังคงอยู่ใกล้จุดสูงสุดรายเดือนบริเวณ 99.26 ก่อนหน้านี้ดอลลาร์สหรัฐแข็งค่าขึ้นอย่างมากในวันอังคาร หลังการประกาศดัชนีราคาผู้บริโภค (CPI) เดือนธันวาคม ซึ่งแสดงให้เห็นว่าเงินเฟ้อทั่วไปและเงินเฟ้อพื้นฐานทรงตัวที่ระดับ 2.7% และ 2.6% เมื่อเทียบรายปี (YoY) ส่งผลให้ตลาดเชื่อว่า Fed จะยังไม่ปรับลดอัตราดอกเบี้ยในการประชุมที่จะถึงนี้

อย่างไรก็ตาม ประธานาธิบดีสหรัฐ Donald Trump ยังคงเพิ่มแรงกดดันต่อประธาน Fed นาย Jerome Powell ให้ปรับลดอัตราดอกเบี้ย พร้อมทั้งชื่นชมตัวเลขเงินเฟ้อที่ทรงตัว โดยกล่าวว่า “เรามีเงินเฟ้อต่ำมาก ซึ่งจะเปิดโอกาสให้ ‘Powell ที่มาช้าเกินไป’ ปรับลดดอกเบี้ยครั้งใหญ่ได้อย่างสวยงาม” ตามรายงานของ Reuters

นักลงทุนจะจับตาข้อมูลดัชนีราคาผู้ผลิตของสหรัฐ (PPI) สำหรับเดือนตุลาคมและพฤศจิกายน ซึ่งมีกำหนดประกาศเวลา 13:30 GMT เพื่อหาสัญญาณเพิ่มเติมเกี่ยวกับแนวโน้มเงินเฟ้อ ขณะเดียวกัน ผู้ว่าการธนาคารกลางทั่วโลกได้แสดงจุดยืนสนับสนุนประธาน Fed ต่อกรณีข้อกล่าวหาทางอาญาที่เขาระบุว่าเป็นเพียงข้ออ้างในการกดดันให้ดำเนินนโยบายตามความต้องการของฝ่ายการเมือง โดยผู้ว่าการจากธนาคารกลางยุโรป (ECB), BoE และธนาคารกลางอื่น ๆ รวมเก้าสถาบัน ระบุร่วมกันว่า “ความเป็นอิสระของธนาคารกลางคือรากฐานสำคัญของเสถียรภาพด้านราคา การเงิน และเศรษฐกิจ เพื่อประโยชน์ของประชาชนที่เรารับใช้” และยืนยันว่า “เรายืนหยัดสนับสนุนระบบ Fed และประธาน Jerome H. Powell อย่างเต็มที่”

#GBPUSDAnalysis