Con l’aumento della volatilità sui mercati azionari dovuto a fattori macroeconomici globali e geopolitici, la prima decisione di politica monetaria della Fed dell’anno, prevista per mercoledì 28 gennaio, è molto attesa. Tuttavia, è improbabile che la Fed intervenga a sostegno dei mercati in questa fase: il Fed Put non è attualmente attivabile. Ma cos’è esattamente il Fed Put?

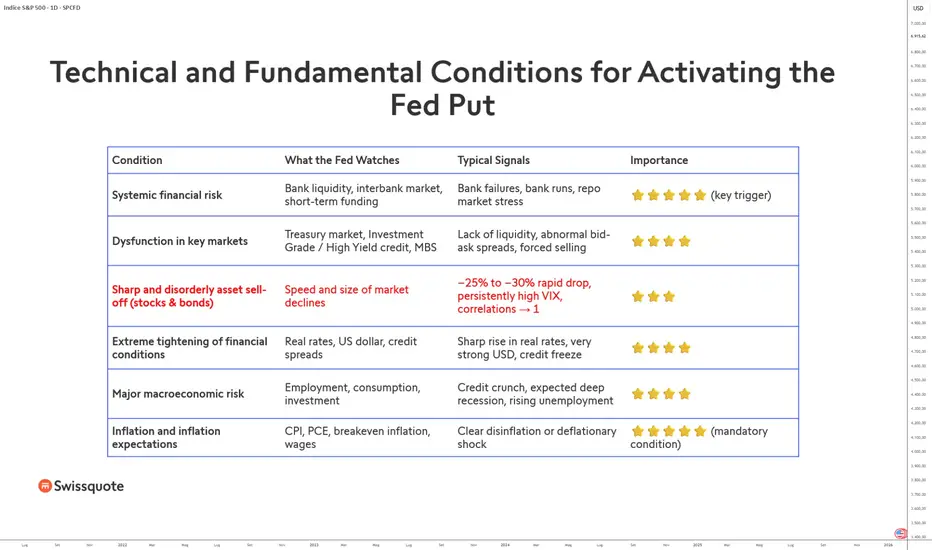

Il Fed Put rappresenta la convinzione che, in caso di forti ribassi dei mercati o di minacce al sistema finanziario, la Federal Reserve allenterà la propria politica monetaria.

In concreto, ciò può tradursi in: tagli dei tassi di interesse, una pausa o la fine della stretta monetaria, iniezioni di liquidità a breve termine o programmi di acquisto di asset a lunga durata (QE). Senza un’inflazione sotto controllo, il Fed Put rimane molto lontano, anche in presenza di cali dei mercati, poiché non protegge dai normali mercati ribassisti.

Ecco i punti chiave da ricordare:

• Il Fed Put diventa attivabile se l’S&P 500 scende di oltre il 20–30% in un periodo di tempo molto breve e se l’inflazione non è troppo al di sopra dell’obiettivo della Fed

• Una semplice correzione di mercato non consente l’attivazione del Fed Put

• Il Fed Put può essere attivato in caso di grave stress finanziario negli Stati Uniti, come un blocco totale del mercato interbancario, monetario o obbligazionario

• Il Fed Put può essere attivato in caso di un forte shock deflazionistico

• In tutti i casi, l’inflazione deve essere tornata verso l’obiettivo del 2% della Fed

Per capire perché il Fed Put non sia attivabile oggi, è importante ricordare che la Fed non reagisce prioritariamente ai mercati azionari, ma alla stabilità del sistema finanziario e al proprio mandato su inflazione e occupazione. Un calo dell’S&P 500, anche rilevante, non è sufficiente finché rimane ordinato, graduale e privo di contagio sistemico.

Storicamente, le vere attivazioni del Fed Put si sono verificate in contesti estremi: la crisi finanziaria del 2008, la crisi del mercato repo nel 2019, lo shock Covid nel 2020 o lo stress bancario regionale nel 2023. In tutti questi episodi, l’elemento comune non era il ribasso azionario in sé, ma il rischio di una rottura del normale funzionamento dei mercati finanziari.

Oggi, nonostante l’aumento della volatilità, i mercati di finanziamento in dollari continuano a funzionare, la liquidità rimane generalmente disponibile e gli spread di credito — pur sotto pressione — non segnalano uno stress sistemico imminente. Il mercato del lavoro statunitense resta resiliente, i consumi tengono e l’economia non mostra segnali chiari di una recessione profonda.

Soprattutto, l’inflazione resta l’elemento chiave. Finché l’inflazione core e le aspettative di inflazione non saranno tornate in modo duraturo verso il 2%, la Fed non può permettersi di sostenere aggressivamente i mercati. Un Fed Put prematuro rischierebbe di riaccendere le pressioni inflazionistiche e di compromettere la credibilità della politica monetaria.

In sintesi, il Fed Put non è una rete di sicurezza permanente per gli investitori azionari. Si attiva solo quando la stabilità finanziaria è minacciata e quando il contesto inflazionistico lo consente. Nell’attuale contesto, i mercati devono ancora accettare una fase di volatilità e di aggiustamento senza attendersi un sostegno esplicito da parte della Fed.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Il Fed Put rappresenta la convinzione che, in caso di forti ribassi dei mercati o di minacce al sistema finanziario, la Federal Reserve allenterà la propria politica monetaria.

In concreto, ciò può tradursi in: tagli dei tassi di interesse, una pausa o la fine della stretta monetaria, iniezioni di liquidità a breve termine o programmi di acquisto di asset a lunga durata (QE). Senza un’inflazione sotto controllo, il Fed Put rimane molto lontano, anche in presenza di cali dei mercati, poiché non protegge dai normali mercati ribassisti.

Ecco i punti chiave da ricordare:

• Il Fed Put diventa attivabile se l’S&P 500 scende di oltre il 20–30% in un periodo di tempo molto breve e se l’inflazione non è troppo al di sopra dell’obiettivo della Fed

• Una semplice correzione di mercato non consente l’attivazione del Fed Put

• Il Fed Put può essere attivato in caso di grave stress finanziario negli Stati Uniti, come un blocco totale del mercato interbancario, monetario o obbligazionario

• Il Fed Put può essere attivato in caso di un forte shock deflazionistico

• In tutti i casi, l’inflazione deve essere tornata verso l’obiettivo del 2% della Fed

Per capire perché il Fed Put non sia attivabile oggi, è importante ricordare che la Fed non reagisce prioritariamente ai mercati azionari, ma alla stabilità del sistema finanziario e al proprio mandato su inflazione e occupazione. Un calo dell’S&P 500, anche rilevante, non è sufficiente finché rimane ordinato, graduale e privo di contagio sistemico.

Storicamente, le vere attivazioni del Fed Put si sono verificate in contesti estremi: la crisi finanziaria del 2008, la crisi del mercato repo nel 2019, lo shock Covid nel 2020 o lo stress bancario regionale nel 2023. In tutti questi episodi, l’elemento comune non era il ribasso azionario in sé, ma il rischio di una rottura del normale funzionamento dei mercati finanziari.

Oggi, nonostante l’aumento della volatilità, i mercati di finanziamento in dollari continuano a funzionare, la liquidità rimane generalmente disponibile e gli spread di credito — pur sotto pressione — non segnalano uno stress sistemico imminente. Il mercato del lavoro statunitense resta resiliente, i consumi tengono e l’economia non mostra segnali chiari di una recessione profonda.

Soprattutto, l’inflazione resta l’elemento chiave. Finché l’inflazione core e le aspettative di inflazione non saranno tornate in modo duraturo verso il 2%, la Fed non può permettersi di sostenere aggressivamente i mercati. Un Fed Put prematuro rischierebbe di riaccendere le pressioni inflazionistiche e di compromettere la credibilità della politica monetaria.

In sintesi, il Fed Put non è una rete di sicurezza permanente per gli investitori azionari. Si attiva solo quando la stabilità finanziaria è minacciata e quando il contesto inflazionistico lo consente. Nell’attuale contesto, i mercati devono ancora accettare una fase di volatilità e di aggiustamento senza attendersi un sostegno esplicito da parte della Fed.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

คำจำกัดสิทธิ์ความรับผิดชอบ

ข้อมูลและบทความไม่ได้มีวัตถุประสงค์เพื่อก่อให้เกิดกิจกรรมทางการเงิน, การลงทุน, การซื้อขาย, ข้อเสนอแนะ หรือคำแนะนำประเภทอื่น ๆ ที่ให้หรือรับรองโดย TradingView อ่านเพิ่มเติมใน ข้อกำหนดการใช้งาน

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

คำจำกัดสิทธิ์ความรับผิดชอบ

ข้อมูลและบทความไม่ได้มีวัตถุประสงค์เพื่อก่อให้เกิดกิจกรรมทางการเงิน, การลงทุน, การซื้อขาย, ข้อเสนอแนะ หรือคำแนะนำประเภทอื่น ๆ ที่ให้หรือรับรองโดย TradingView อ่านเพิ่มเติมใน ข้อกำหนดการใช้งาน