วิเคราะห์หุ้น DELTA: เมื่อกราฟขึ้นถึง 127.2% แต่กำไรกลับลดลง

🟡 วิเคราะห์หุ้น DELTA: เมื่อกราฟขึ้นถึง 127.2% แต่กำไรกลับลดลง

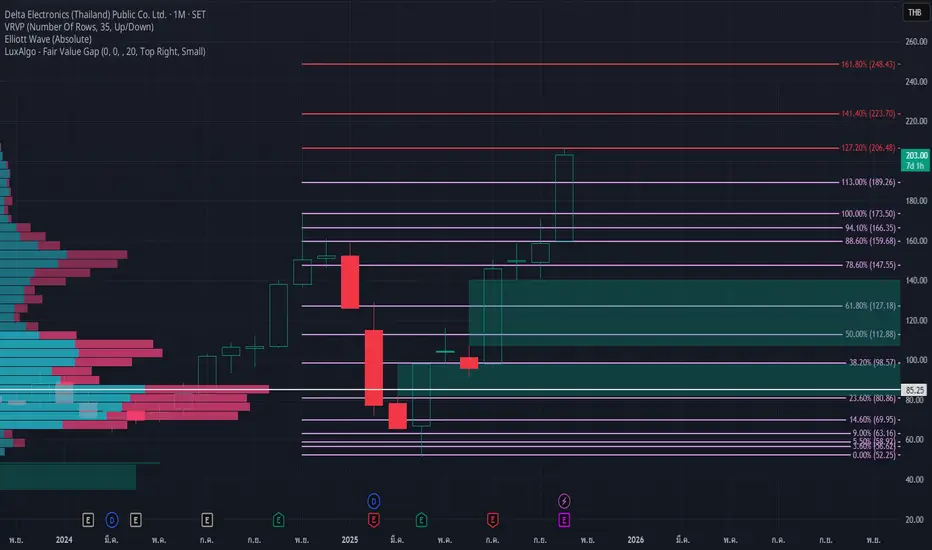

หุ้น DELTA กลับมาร้อนแรงอีกครั้ง ราคาทะยานขึ้นแตะระดับ Fibonacci 127.2% ที่ราว 206.50 บาท — จุดที่สะท้อนแรงซื้อมหาศาลจากทั้งกลุ่มเก็งกำไรและนักลงทุนที่มองอนาคตอุตสาหกรรม AI–EV แต่ในขณะเดียวกัน ก็เป็นระดับที่หลายคนเริ่มตั้งคำถามว่า…

“ราคานี้ยังสะท้อนพื้นฐานอยู่ไหม?”

ลองประเมินทุกมิติไปพร้อมกันครับ 👇

________________________________________

1️⃣ การขึ้นมาถึง 127.2% — สัญญาณเตือนของแรงซื้อที่อาจหมดรอบ

กราฟ DELTA ล่าสุดแสดงการขึ้นแรงต่อเนื่องจนถึงโซน Fibonacci 127.2% @ 206.50 บาท

ซึ่งในเชิงเทคนิคถือเป็น “จุดเร่งสุดท้าย” ของขาขึ้นรอบใหญ่

📍 เมื่อราคาวิ่งแรงขนาดนี้:

• โอกาสเกิด “การพักฐาน (Pullback)” หรือ “กลับตัวชั่วคราว” สูงมาก

• นักลงทุนที่เข้ามาช่วงต้นรอบ มักเริ่มทยอยขายทำกำไร

• ถ้าไม่มีปัจจัยใหม่มารองรับ เช่น งบโตแรงกว่าคาด หรือข่าวดีด้านอุตสาหกรรม ราคามักเข้าสู่ช่วง “ย่อเพื่อหาฐานใหม่”

ด้านพื้นฐานล่าสุด (Q2/2025) บริษัทมีรายได้เติบโตเพียง 6.5% YoY

แต่ กำไรสุทธิลดลงกว่า 29.5% YoY — จุดนี้คือสัญญาณ “แรงซื้อมากกว่าพื้นฐาน” อย่างชัดเจน

🔸 สรุป:

ราคาที่ขึ้นถึง 127.2% บ่งชี้แรงซื้อมหาศาล แต่ก็สะท้อน “ความร้อนแรงเกินจริง” และความเสี่ยงในการกลับตัว หากไม่มีปัจจัยใหม่หนุนในรอบถัดไป

________________________________________

2️⃣ งบ Q3/2025 (24 ต.ค. 68) – ราคานี้เกินมูลค่าหรือยัง?

มาดูตัวเลขพื้นฐานกันชัด ๆ 👇

รายการ ตัวเลขโดยประมาณ

รายได้ Q2/2025 44,490 ล้านบาท (+6.5% YoY)

กำไรสุทธิ 4,629 ล้านบาท (−29.5% YoY)

EPS 12 เดือนล่าสุด ~1.46 บาท

ราคาหุ้น (อิงกราฟ) ~200 บาท

P/E โดยประมาณ ≈ 137 เท่า!

แม้บทวิเคราะห์บางสำนักคาดว่า

• ปี 2025 กำไรอาจโต +11.6% YoY (ราว 21,130 ล้านบาท)

• ปี 2026 โตต่ออีก +36% (ราว 28,820 ล้านบาท)

แต่ถึงอย่างนั้น P/E ยังสูงเกิน 80–100 เท่า

ถือว่า “ราคานำหน้าอนาคตไปไกล” และเปิดช่องให้เกิดแรงขายได้ง่าย หากผลประกอบการไม่ถึงเป้า

🔸 สรุป:

ราคาช่วง 200 บาทสะท้อนความคาดหวังเกินจริง (Overvalued)

เว้นแต่งบ Q3 จะสร้างเซอร์ไพรส์เชิงบวก — ไม่เช่นนั้นความเสี่ยงในการ “ปรับฐานหลังประกาศงบ” มีสูงมาก

________________________________________

3️⃣ ความหมายของ “ติดแคชบาลานซ์” – เมื่อการเก็งกำไรแรงเกินพื้นฐาน

หลายคนสงสัยว่า “ติดแคชบาลานซ์” คืออะไร?

ตลาดหลักทรัพย์จะใช้มาตรการนี้ เมื่อหุ้นมีการซื้อขายผิดปกติ — เช่น ราคาพุ่งแรง หรือมีการเก็งกำไรสูงกว่าค่าเฉลี่ยปกติ

📘 ความหมายสั้น ๆ:

หุ้นที่ “ติด Cash Balance” ต้องซื้อด้วยเงินสดเต็มจำนวน ห้ามใช้เครดิต หรือ Margin

ผลกระทบที่มักเกิดขึ้น:

• แรงซื้อจากรายย่อยลดลงทันที (เพราะใช้วงเงินไม่ได้)

• ราคาหุ้นมักเข้าสู่ภาวะ “พักตัวหรือย่อแรง” ชั่วคราว

• หุ้นที่พื้นฐานยังดี มักฟื้นหลังพ้นระยะ 3 สัปดาห์

• หุ้นที่ราคานำหน้าพื้นฐาน มักเข้าสู่รอบปรับฐานระยะกลาง

ในกรณีของ DELTA —

ด้วยราคาที่สูงกว่าปัจจัยพื้นฐานและ P/E ระดับเกิน 100 เท่า

หากมีการวิ่งแรงต่อเนื่อง ก็เข้าข่ายเสี่ยง ถูกเข้ามาตรการ Cash Balance ได้ง่ายมาก

🔸 สรุป:

Cash Balance ไม่ได้แปลว่าหุ้นไม่ดี

แต่หมายถึง “แรงเก็งกำไรสูงผิดปกติ”

และบ่งชี้ว่า “ตลาดกำลังส่งสัญญาณเตือนให้ระวัง”

________________________________________

🎯 บทสรุปภาพรวมความเสี่ยง DELTA

มิติ สถานะปัจจุบัน ความเสี่ยง

📈 ราคาเทียบเทคนิค ขึ้นแตะ 127.2% @206.50 เสี่ยงพักฐานหรือกลับตัว

💰 พื้นฐาน Q2/25 รายได้โตแต่กำไรลด 29.5% ผลประกอบการยังไม่รองรับราคา

⚖️ มูลค่า (P/E) ~130–140 เท่า สูงกว่าค่าเฉลี่ยตลาดหลายเท่า

🚨 งบ Q3 (24 ต.ค. 68) ความคาดหวังสูง ถ้าผิดคาด = แรงขายทันที

💳 Cash Balance มีโอกาสเข้ามาตรการ ลดแรงซื้อและสภาพคล่อง

________________________________________

💡 มุมมองเชิงกลยุทธ์

• ผู้ถืออยู่แล้ว:

แนะนำทยอยขายหรือปรับลดพอร์ตบางส่วน เพื่อป้องกันแรงย่อหลังประกาศงบ

• ผู้รอจังหวะเข้า:

ยังไม่เหมาะจะ “ไล่ราคา” ควรรอให้ราคาย่อตัวมาที่โซนฐานใหม่ หรือรอผ่านรอบ Cash Balance ก่อน

• นักลงทุนระยะยาว:

DELTA ยังเป็นบริษัทเทคโนโลยีที่แข็งแกร่งในเชิงธุรกิจ

แต่ “ราคาปัจจุบัน” สะท้อนอนาคตมากเกินไป — ควรรอจังหวะที่ Valuation สมเหตุสมผลกว่านี้

________________________________________

🔍 บทสรุปสุดท้าย

DELTA วันนี้ ไม่ใช่หุ้นน่ากลัว — แต่เป็นหุ้น “น่าระวัง”

เพราะราคานำหน้ากำไรไปไกล

และเมื่อแรงซื้อสะสมมากเกินไป … ตลาดย่อมต้องพักหายใจ

________________________________________

หุ้น DELTA กลับมาร้อนแรงอีกครั้ง ราคาทะยานขึ้นแตะระดับ Fibonacci 127.2% ที่ราว 206.50 บาท — จุดที่สะท้อนแรงซื้อมหาศาลจากทั้งกลุ่มเก็งกำไรและนักลงทุนที่มองอนาคตอุตสาหกรรม AI–EV แต่ในขณะเดียวกัน ก็เป็นระดับที่หลายคนเริ่มตั้งคำถามว่า…

“ราคานี้ยังสะท้อนพื้นฐานอยู่ไหม?”

ลองประเมินทุกมิติไปพร้อมกันครับ 👇

________________________________________

1️⃣ การขึ้นมาถึง 127.2% — สัญญาณเตือนของแรงซื้อที่อาจหมดรอบ

กราฟ DELTA ล่าสุดแสดงการขึ้นแรงต่อเนื่องจนถึงโซน Fibonacci 127.2% @ 206.50 บาท

ซึ่งในเชิงเทคนิคถือเป็น “จุดเร่งสุดท้าย” ของขาขึ้นรอบใหญ่

📍 เมื่อราคาวิ่งแรงขนาดนี้:

• โอกาสเกิด “การพักฐาน (Pullback)” หรือ “กลับตัวชั่วคราว” สูงมาก

• นักลงทุนที่เข้ามาช่วงต้นรอบ มักเริ่มทยอยขายทำกำไร

• ถ้าไม่มีปัจจัยใหม่มารองรับ เช่น งบโตแรงกว่าคาด หรือข่าวดีด้านอุตสาหกรรม ราคามักเข้าสู่ช่วง “ย่อเพื่อหาฐานใหม่”

ด้านพื้นฐานล่าสุด (Q2/2025) บริษัทมีรายได้เติบโตเพียง 6.5% YoY

แต่ กำไรสุทธิลดลงกว่า 29.5% YoY — จุดนี้คือสัญญาณ “แรงซื้อมากกว่าพื้นฐาน” อย่างชัดเจน

🔸 สรุป:

ราคาที่ขึ้นถึง 127.2% บ่งชี้แรงซื้อมหาศาล แต่ก็สะท้อน “ความร้อนแรงเกินจริง” และความเสี่ยงในการกลับตัว หากไม่มีปัจจัยใหม่หนุนในรอบถัดไป

________________________________________

2️⃣ งบ Q3/2025 (24 ต.ค. 68) – ราคานี้เกินมูลค่าหรือยัง?

มาดูตัวเลขพื้นฐานกันชัด ๆ 👇

รายการ ตัวเลขโดยประมาณ

รายได้ Q2/2025 44,490 ล้านบาท (+6.5% YoY)

กำไรสุทธิ 4,629 ล้านบาท (−29.5% YoY)

EPS 12 เดือนล่าสุด ~1.46 บาท

ราคาหุ้น (อิงกราฟ) ~200 บาท

P/E โดยประมาณ ≈ 137 เท่า!

แม้บทวิเคราะห์บางสำนักคาดว่า

• ปี 2025 กำไรอาจโต +11.6% YoY (ราว 21,130 ล้านบาท)

• ปี 2026 โตต่ออีก +36% (ราว 28,820 ล้านบาท)

แต่ถึงอย่างนั้น P/E ยังสูงเกิน 80–100 เท่า

ถือว่า “ราคานำหน้าอนาคตไปไกล” และเปิดช่องให้เกิดแรงขายได้ง่าย หากผลประกอบการไม่ถึงเป้า

🔸 สรุป:

ราคาช่วง 200 บาทสะท้อนความคาดหวังเกินจริง (Overvalued)

เว้นแต่งบ Q3 จะสร้างเซอร์ไพรส์เชิงบวก — ไม่เช่นนั้นความเสี่ยงในการ “ปรับฐานหลังประกาศงบ” มีสูงมาก

________________________________________

3️⃣ ความหมายของ “ติดแคชบาลานซ์” – เมื่อการเก็งกำไรแรงเกินพื้นฐาน

หลายคนสงสัยว่า “ติดแคชบาลานซ์” คืออะไร?

ตลาดหลักทรัพย์จะใช้มาตรการนี้ เมื่อหุ้นมีการซื้อขายผิดปกติ — เช่น ราคาพุ่งแรง หรือมีการเก็งกำไรสูงกว่าค่าเฉลี่ยปกติ

📘 ความหมายสั้น ๆ:

หุ้นที่ “ติด Cash Balance” ต้องซื้อด้วยเงินสดเต็มจำนวน ห้ามใช้เครดิต หรือ Margin

ผลกระทบที่มักเกิดขึ้น:

• แรงซื้อจากรายย่อยลดลงทันที (เพราะใช้วงเงินไม่ได้)

• ราคาหุ้นมักเข้าสู่ภาวะ “พักตัวหรือย่อแรง” ชั่วคราว

• หุ้นที่พื้นฐานยังดี มักฟื้นหลังพ้นระยะ 3 สัปดาห์

• หุ้นที่ราคานำหน้าพื้นฐาน มักเข้าสู่รอบปรับฐานระยะกลาง

ในกรณีของ DELTA —

ด้วยราคาที่สูงกว่าปัจจัยพื้นฐานและ P/E ระดับเกิน 100 เท่า

หากมีการวิ่งแรงต่อเนื่อง ก็เข้าข่ายเสี่ยง ถูกเข้ามาตรการ Cash Balance ได้ง่ายมาก

🔸 สรุป:

Cash Balance ไม่ได้แปลว่าหุ้นไม่ดี

แต่หมายถึง “แรงเก็งกำไรสูงผิดปกติ”

และบ่งชี้ว่า “ตลาดกำลังส่งสัญญาณเตือนให้ระวัง”

________________________________________

🎯 บทสรุปภาพรวมความเสี่ยง DELTA

มิติ สถานะปัจจุบัน ความเสี่ยง

📈 ราคาเทียบเทคนิค ขึ้นแตะ 127.2% @206.50 เสี่ยงพักฐานหรือกลับตัว

💰 พื้นฐาน Q2/25 รายได้โตแต่กำไรลด 29.5% ผลประกอบการยังไม่รองรับราคา

⚖️ มูลค่า (P/E) ~130–140 เท่า สูงกว่าค่าเฉลี่ยตลาดหลายเท่า

🚨 งบ Q3 (24 ต.ค. 68) ความคาดหวังสูง ถ้าผิดคาด = แรงขายทันที

💳 Cash Balance มีโอกาสเข้ามาตรการ ลดแรงซื้อและสภาพคล่อง

________________________________________

💡 มุมมองเชิงกลยุทธ์

• ผู้ถืออยู่แล้ว:

แนะนำทยอยขายหรือปรับลดพอร์ตบางส่วน เพื่อป้องกันแรงย่อหลังประกาศงบ

• ผู้รอจังหวะเข้า:

ยังไม่เหมาะจะ “ไล่ราคา” ควรรอให้ราคาย่อตัวมาที่โซนฐานใหม่ หรือรอผ่านรอบ Cash Balance ก่อน

• นักลงทุนระยะยาว:

DELTA ยังเป็นบริษัทเทคโนโลยีที่แข็งแกร่งในเชิงธุรกิจ

แต่ “ราคาปัจจุบัน” สะท้อนอนาคตมากเกินไป — ควรรอจังหวะที่ Valuation สมเหตุสมผลกว่านี้

________________________________________

🔍 บทสรุปสุดท้าย

DELTA วันนี้ ไม่ใช่หุ้นน่ากลัว — แต่เป็นหุ้น “น่าระวัง”

เพราะราคานำหน้ากำไรไปไกล

และเมื่อแรงซื้อสะสมมากเกินไป … ตลาดย่อมต้องพักหายใจ

________________________________________

คำจำกัดสิทธิ์ความรับผิดชอบ

ข้อมูลและบทความไม่ได้มีวัตถุประสงค์เพื่อก่อให้เกิดกิจกรรมทางการเงิน, การลงทุน, การซื้อขาย, ข้อเสนอแนะ หรือคำแนะนำประเภทอื่น ๆ ที่ให้หรือรับรองโดย TradingView อ่านเพิ่มเติมใน ข้อกำหนดการใช้งาน

คำจำกัดสิทธิ์ความรับผิดชอบ

ข้อมูลและบทความไม่ได้มีวัตถุประสงค์เพื่อก่อให้เกิดกิจกรรมทางการเงิน, การลงทุน, การซื้อขาย, ข้อเสนอแนะ หรือคำแนะนำประเภทอื่น ๆ ที่ให้หรือรับรองโดย TradingView อ่านเพิ่มเติมใน ข้อกำหนดการใช้งาน